Chapitre 1 : Les fondamentaux pour devenir trader

Dans ce chapitre, nous allons voir tout ce que vous devez savoir sur le trader et les raisons pour lesquelles beaucoup de personnes souhaitent en devenir un. Les différents types d’opérateurs de marché, les salaires, la carrière… Comprenez l’essentiel avant de vous lancer ; vous devez bien connaître le métier de trader et l’essentiel pour être un futur trader performant.

Qu’est ce qu’un trader

Le trader, sûrement le plus connu des intervenants dans le monde de la finance, est également appelé opérateur de marché en français. Il est souvent admiré et parfois détesté. Trader reste un métier qui fait rêver et le monde du trading attire de plus en plus d’amateurs ou de traders indépendants. Pourtant, c’est un métier la plupart du temps assez mal connu qui se caractérise par la profondeur de ses spécificités. Il peut être générique ou spécialiste comme les cambistes qui opèrent sur les marchés des devises, c'est-à-dire qui tradent sur le célèbre marché du Forex. Pour en savoir plus, vous pouvez lire l’article dédié : qu’est-ce qu’un trader.

Contextualisation du métier de trader professionnel

Afin de comprendre les enjeux d’un tel poste, il convient tout d’abord de comprendre le marché. Lorsqu’on parle de trading pour un néophyte, on a tous en têtes de vieilles images de traders travaillant dans une grande salle hurlant des ordres d’achat et de vente dans un brouhaha complexe – The Wolf of Wall Street, le film de Martin Scorsese dans lequel Leonardo DiCaprio joue un trader impitoyable.

Ce film relatait véritablement le métier d’un professionnel du trading, mais aujourd’hui, ce n’est plus pareil. Le déclin de la profession est survenu avec la crise de 2008 ainsi que la montée en puissance des algorithmes de trading et des robots qui pouvaient donner des ordres beaucoup plus rapidement avec une fréquence prédéfinie.

Mais, car il y a un mais, les traders professionnels existent encore bel et bien, bien qu’ils soient en voie de disparition, ils font encore gagner beaucoup d’argent, voire énormément à leurs employeurs, généralement les institutions financières et les multinationales, dont certaines, sont cotées en bourse.

La place du trader professionnel au sein d’un fonds d’investissement

Contrairement au trader indépendant ou à celui qui le fait à ses heures perdues (l’amateur), un trader professionnel louera ses services à des entreprises. De ce fait, il est important qu’il comprenne la place qu’il occupera dans un « hedge fund », un fonds ou toute autre structure plaçant des actifs sur les marchés financiers. Pour la structure pyramidale d’un fond, on retrouve ainsi, de la tête à la base :

- Le gérant de fonds : C’est le chef d’orchestre qui fait vivre le fond et décide de l’orientation stratégie. Il reçoit les analyses et différents rapports de ses partenaires.

- L’analyste fondamental : Il a pour rôle d’analyser les indicatifs micro/macroéconomiques, d’étudier les secteurs clés comme les matières premières ou les nouvelles technologies, de coupler les diverses analyses (analyse des indicateurs, analyse sectorielle…), de vérifier les données économiques des entreprises (CA, croissance, prévision, résultats financiers…), de remettre ses rapports d’analyse au gérant de fonds afin qu’il puisse prendre les bonnes décisions.

- L’analyste technique : Il analyse les cours de la bourse, les tendances à court et à long terme ; des analyses basées sur un cours précis sur des durées variables. Il répond aussi directement au gérant de fonds pour qu’il puisse également prendre les bonnes décisions.

- L’économiste : C’est un des piliers dans le monde financier puisqu’il a pour rôle d’étudier l’économie au sens large ainsi que la tendance économique mondiale, le taux de croissance d’un pays, les taux de chômage, etc.

- Le head of trader : C’est le responsable des traders qui est, lui aussi, un professionnel bien évidemment. Il supervise tous les autres traders du fonds et si c’est un très gros fond, il aura à sa charge une grande équipe.

- Le trader : Le trader est l’exécuteur de la stratégie. Si on fait le rapprochement avec les bâtiments, on peut dire qu’il fait partie des fondations. Il achète et vend sur les marchés financiers en respectant les consignes du gérant de fonds ; des jours, voire des mois pour compléter leurs objectifs.

Quel est le salaire d’un trader ?

On veut souvent devenir trader pour l’aspect pécuniaire. En effet, c’est l’un des métiers de la finance qui rémunère le mieux. Le salaire des traders débutants avoisine les 3 500 € bruts.

Et monte rapidement à 5 000 ou 6 000 € dès que les performances sont au rendez-vous.

Tout ceci est hors primes ; avec les primes, le salaire des traders les plus performants peut rapidement s’envoler. Pour comprendre les primes que peuvent gagner les traders, il convient de connaître le mode de rémunération des fonds d’investissement.

En général, un fonds gère de grosses sommes d’argent et il se commissionne sur une partie des bénéfices. Pour 100 000 € gérés, il peut prendre une commission de gestion de 2 % + un intéressement sur les bénéfices.

Le trader, quant à lui, aura une grille de gains relative au pourcentage qu’il génèrera.

Il ne faut pas oublier les à-côtés, les revenus complémentaires. En effet, un trader performant dans une banque ou un fonds d’investissement profitera de son expertise pour placer une partie de sa rémunération et ainsi atteindre des gains annuels (salaire + primes + placement personnel) très élevés.

| Titre | Salaire mensuel fixe brut hors primes |

Salaire annuel avec primes |

|---|---|---|

|

Trader débutant sans expérience |

3 000 € - 4 000 € |

70 000 € - 90 000 € |

|

Trader débutant avec une petite expérience |

3 000 € - 4 000 € |

75 000 € - 95 000 € |

|

Trader expérimenté |

4 000 € - 6 000 € |

120 000 € |

|

Head of trader |

5 000 € - 8 000 € |

+250 000 € |

Pourquoi devenir trader ?

La question a été traitée en partie dans le paragraphe précédent. On devient trader pour la rémunération, mais pas que. En effet, de nombreux diplômés de grandes écoles peuvent choisir d’autres postes dans la finance que celui d’opérateur de marché.

L’autre raison, c’est l’attrait pour trading. Il faut avoir pratiqué pour comprendre, mais le trading est addictif et plaisant ; cela peut vite devenir dévorant si le trader ne fait pas attention. Intellectuellement, c’est un travail stimulant et passionnant.

La majorité des traders performants peuvent prétendre à l’indépendance financière même s’ils décident de quitter leur poste. C’est le cas d’un ami qui après des années de pratique du trading professionnel en poste à décider de le faire depuis chez lui et en se libérant un maximum de temps libre.

Où trouver un emploi Trader ?

Tout dépendra de votre background et de votre parcours, si vous êtes déjà expérimenté et avec un track record performant vous pouvez postuler n'importe ou et démontrer votre capacité à etre performant.

Vous pouvez également envoyer des candidatures au gros cabinet de chasseur de teste qui sont friand de profil de trader performant. Nous avons également un certain réseaux dans le métier on peut vous proposer des adresses, mais attention uniquement si vos performance sont à la hauteur.

Travailler en tant que trader indépendant

Devenir trader indépendant permet de travailler pour son propre compte. Cela signifie qu’il gagnera sa vie par ses propres moyens ou éventuellement de travailler pour des « hedge fund » en sous-traitance. Ce scénario est beaucoup plus répandu pour les particuliers souhaitant travailler dans le trading sur les marchés financiers.

Pour ce faire, c’est presque le même parcours que si l’on souhaite être un professionnel ou le faire pour le compte de fonds d’investissement. Le parcours étant les grandes études ou être autodidacte. Par contre, si l’on souhaite être indépendant pour son propre compte, il n’y a pas de règles et il n’y a pas besoin de suivre de grandes études pour cela, mais plutôt d’apprendre auprès de professionnels du métier. Une autre solution, c’est de monter son propre fond que l’on peut appeler fintech (contraction de finance et de technologie).

Mais pour cela, il faudra disposer d’une certaine somme d’argent – de nombreux traders expérimentés suggèrent de mettre au moins un an de revenu de côté avant de commencer. Cet argent ne représente pas le capital avec lequel entrer/sortir sur les marchés financiers, mais plutôt de l’argent pour payer les frais de subsistance (logement, nourriture, factures…). D’une autre part, il sera nécessaire de disposer d’un capital distinct dont le montant variera en fonction du type de trading effectué.

Évolution de carrière d’un trader

Ce qu’il faut comprendre d’emblée à propos du trader professionnel, c’est qu’il fait partie des acteurs de la bourse dont la théorie ne suffit pas sauf s’il est analyste. Dans l’esprit des gens, un trader est un homme ou une femme qui achète et vend sur les marchés financiers – ce n’est pas faux – comme le célèbre Jérôme Kerviel.

Ce type de poste est le plus prisé puisqu’il est le plus payé, mais il est également le plus risqué.

Ce qui fera sa plus-value sur le marché de l’emploi, c’est la régularité et les performances de ses « trades ». Il peut ainsi postuler avec l’analyse de ses trades (track record) sur X mois-années et bien les expliquer/défendre devant le futur employeur.

Passer par la grande porte

Ici, on parle de formation scientifique : école de commerce, école d’ingénieur, master de mathématique, doctorat en économie-gestion… Actuellement, les formations les plus prisées et reconnues pour se former en tant que professionnel sont :

- Les grandes écoles d'ingénieurs : Centrale, Ponts ParisTech ou encore Polytechnique.

- Les grandes écoles de commerce : HEC, EDHEC et ESSEC, entre autres.

- Les universités spécialisées en finance : Pierre et Marie Curie et Paris Dauphine notamment.

Passer par la petite porte

Pour ceux qui n’ont pas la possibilité de passer par la grande porte, les grandes écoles françaises, ils pourront essayer la porte dérobée ; l’expression « rentrer par la petite porte » prend tout son sens, en suivant une formation en finance plus modeste, puis en intégrant une institution financière spécialisée dans le trading dans laquelle ils pourront évoluer en interne ou pourquoi pas en s’expatriant.

En effet, il semblerait qu’il soit plus aisé de travailler sur les marchés à Londres qui est la première place boursière au monde, mais pour cela, il faudra impérativement maîtriser l’anglais des affaires sur le bout des doigts. En gros, il suffit d’être à l’aise avec les mathématiques, des maths simples, rien de vraiment complexe, puis avoir des bases en anglais et enfin, pas des moindres, être en mesure de travailler dans un environnement pouvant être stressant par moment.

Évoluer en tant que Head of trader

Les meilleurs traders deviennent Head of trader, c’est-à-dire qu’ils continuent à trader, mais deviennent responsables de la stratégie et d’autres traders. Pour résumer, le head of trader a de lourdes responsabilités, mais il a aussi une rémunération bien plus importante dans la mesure où il est généralement commissionné sur les performances des traders qu’il supervise.

| Titre | Tâches |

|---|---|

|

Trader débutant |

Formation et prise de position encadrées par un trader expérimenté |

|

Trader débutant |

Prend lui-même ses positions |

|

Trader expérimenté |

Prend lui-même ses positions et gère de gros capitaux (plusieurs millions d’euros) |

|

Trader expert |

Devient head of trader et sera commissionné sur ses performances ainsi que celles des traders qu’il supervise |

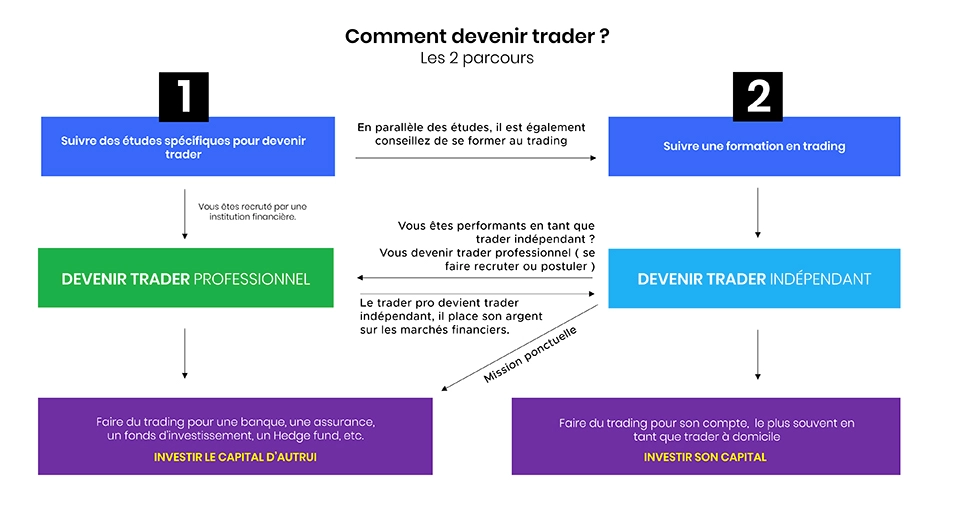

Quel type de trader voulez-vous devenir ?

Il existe deux grands types de traders, le bien connu trader professionnel et l’indépendant. Ce ne sont pas tout à fait les mêmes postes et il convient de connaitre les subtilités qui les différencient.

-

Le trader professionnel

Si vous souhaitez devenir trader professionnel, c’est dans le but de travailler pour un fonds d’investissement, un hedge fund, une banque ou une compagnie d’assurance ; donc être rémunéré pour votre travail à un poste précis. Vous allez ainsi placer l’argent d’autrui, c'est-à-dire des tiers comme des clients de la banque ou des fonds de la banque, contrairement au trader indépendant qui, en général, place ses propres fonds.

-

Le trader indépendant

Tout comme le trader professionnel, il peut travailler dans le monde du trading professionnel, mais cette fois-ci, il ne sera pas en poste, mais sur des missions ponctuelles, pour remplacer un trader ou pour des missions spécifiques qu’il maîtrise.

Mais devenir trader indépendant, c’est souvent pour le faire en tant qu’activité principale à son compte, souvent à domicile. C’est le cas de certains ex-traders professionnels qui décident de gagner leur vie en tradant de chez eux. Il est bien sûr possible de mixer les deux, c’est-à-dire assurer des missions ponctuelles pour le compte d’un fonds d’investissement, d’une banque ou autre et le faire depuis chez soi.

Chapitre 2 : Les 2 parcours pour devenir trader

Il existe plusieurs façons pour devenir trader ; en suivant la voie des études spécifiques ou en se formant auprès d’ex-traders professionnels ou encore choisir la voie seule, autrement dit en étant autodidacte. Je vous expliquerai aussi la meilleure manière à mon sens pour y arriver.

Méthode N°1 : Suivre des études pour devenir trader

Devenir trader avec quelles études. En général, les banques ou les fonds d’investissement sont davantage attirés par des profils issus de grandes écoles ou des cursus précis, mais au minimum un BAC+5, idéalement complété par un 3e cycle en gestion des risques financiers ou des stages en tant qu’assistant-trader.

Étude dans le domaine Finance

Par exemple :

En niveau BAC+5, il y a :

- Diplôme d’IEP spécialité finance

- Diplôme d’école de commerce ou de gestion spécialité finance

- Diplôme d’école d’ingénieur avec une formation complémentaire en finance

- Masters professionnels dans les domaines de la banque, finance, gestion, mathématique, statistique, droit ou économie, tels que le master MBFA (monnaie banque finance assurances) parcours techniques financières et bancaires…

En niveau BAC+6, il y a :

- Mastère spécialisé (MS) Finance proposé par la ESCP Business School

- MS expert en banque et ingénierie financière proposé par la Toulouse Business School

Méthode N°2 : Devenir trader sans faire des études

Il est tout à fait possible de devenir trader sans avoir suivi d’études, que ce soit trader professionnel ou trader indépendant. Certains traders ont pu exercer leur métier en tant que professionnels sans diplôme, mais avec des niveaux d’exigence et de performance élevés pour pouvoir trouver leur place.

Méthode N°3 : Trader autodidacte

Incontestablement, c’est la pire des solutions et même impossible, car vous n’y arriverez pas seul. Il est vrai que vous pouvez regarder des vidéos sur YouTube ou d’autres plateformes de streaming, utiliser d’autres supports comme des livres, qui représentent en soi une formation au trading, mais malheureusement, celle-ci ne sera pas structurée et aura l’inconvénient de n’apporter aucune réponse précise à certaines questions que vous allez vous poser.

Lorsqu’on apprend le métier de trader, on est confronté à une multitude de questions et n’avoir personne sur qui s’appuyer est dangereux.

Et en plus, on risque de perdre bien plus sur les marchés financiers que la somme investie dans une école de trading.

Chapitre 3 : Quel budget et équipement pour devenir trader ?

J’aime à le répéter, l’outil ne fait pas le moine, mais il est quand même indispensable de bien s’équiper pour trader. Bien que non nécessaire au début, le multi écran devient vite indispensable quand on veut faire du trading plus intensif.

Nous allons voir dans cette partie le matériel nécessaire, mais aussi la partie logicielle.

Le budget pour devenir trader

Quel budget pour devenir trader ? Dans un premier temps, vous devez raisonner en termes d’horizon, le plus loin possible. Prenons une année et découpons-la en budget de formation, budget de matériel et logiciel, et enfin budget alloué au capital pour pouvoir trader sur les marchés financiers.

En réalité, on peut investir très peu ou beaucoup ; c’est en fonction du budget dont on dispose et de la vitesse à laquelle on veut aller. Cela peut aller de 500 € à plusieurs milliers d’euros si l’on prend du matériel conséquent et des formations en présentiel ou avec des traders expérimentés.

L’erreur faite par les débutants, c’est de ne pas voir cela comme un investissement, mais comme un coût net ou des dépenses.

L’ordinateur du trader

Je suis sûr que ce qui vous vient à l’esprit en lisant ce titre, c’est l’ordinateur multi écran avec plein de chiffres qui clignotent de partout. Oui, c’est plus confortable pour travailler, mais ce n’est pas indispensable. Pour débuter, si cela impacte votre budget de formation ou votre capital pour trader, vous pouvez vous en passer sans problème. N’oubliez pas qu’un écran moderne de 27 pouces vous permettra d’afficher facilement et rapidement 4 fenêtres côte à côte, comme ceci :

Bon à savoir

Avec 3 écrans

- Celui de gauche écran 4 k inclinable que l'on peut mettre soir en mode horizontal ou en mode vertical, ici sur la photo c'est le mode vertical, qui est très pratique quand on veut analyser une liste de données tableau ou liste de portefeuille de valeur d'indice...

- Ecran du milieux en 4k mode horizontal ou généralement 4 cours de bourses sont affichés

- Ecran de droite , écran full HD en horizontal avec le broker ou un autre écran de trading.

La puissance de l’ordinateur n’a que peu d’intérêt. Il n’y a aucun intérêt à prendre un ordinateur surpuissant — un ordinateur de milieu de gamme sera suffisant, voire d’entrée de gamme si vous n’avez pas le budget nécessaire. Un ordinateur portable peut également tout à fait convenir pour le trading.

Le logiciel du trader

Bien plus important que le matériel, la partie logicielle permet au trader apprenti de travailler correctement et de faire ses analyses graphiques en toute sérénité.

Il existe deux grands logiciels d’analyse graphique : Trading View et ProRealTime.

- ProRealTime est un des logiciels d'analyse graphique les plus réputés, de plus il est français et s'installe aussi bien sur PC que sur MAC, ce qui est à mon sens plus pratique pour trader. Une partie Full Web va arriver courant de l’année.

- Trading View est un logiciel d’analyse graphique Full Online où vous pouvez faire des analyses graphiques sans installer de logiciel.

Nous utilisons ProRealTime qui s’installe facilement sur n’importe quel ordinateur utilisant le système d’exploitation Windows ou MacOS.

Les analyses graphiques proposées par la majorité des courtiers en ligne sont très insuffisantes pour faire du trading. C’est très peu confortable et surtout pas personnalisable, très finement.

Quels sont les meilleurs outils pour trader ?

Si vous suivez notre chaine YouTube ou nos cours, vous êtes familier avec l’assistant boursier intelligent (ABI) qui permet une prise de décisions unique et plus précise. Il contient aussi le trading algotechnique qui permet d’avoir des outils de protections optimaux.

Cet outil est utilisé par des traders expérimentés ou des investisseurs en bourse sur les actions.

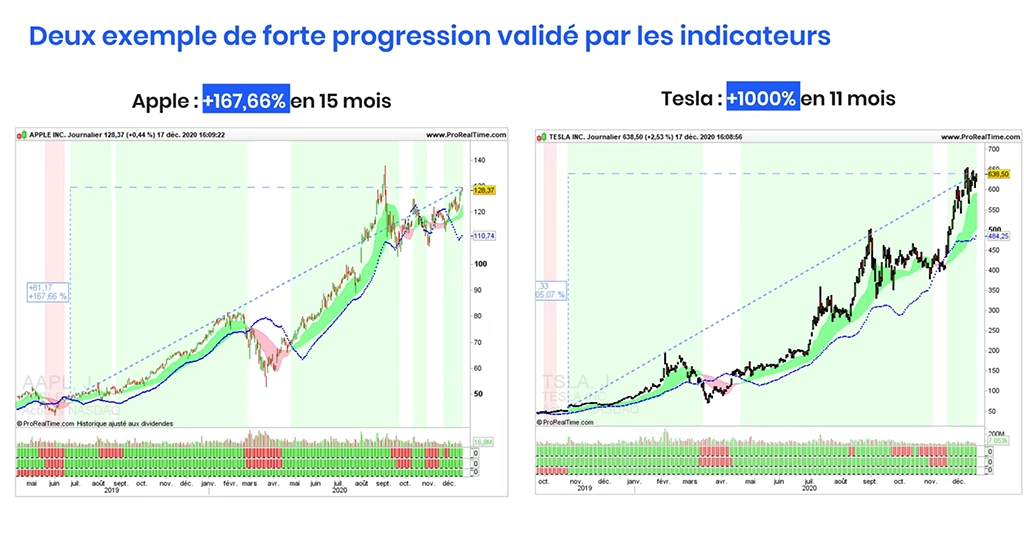

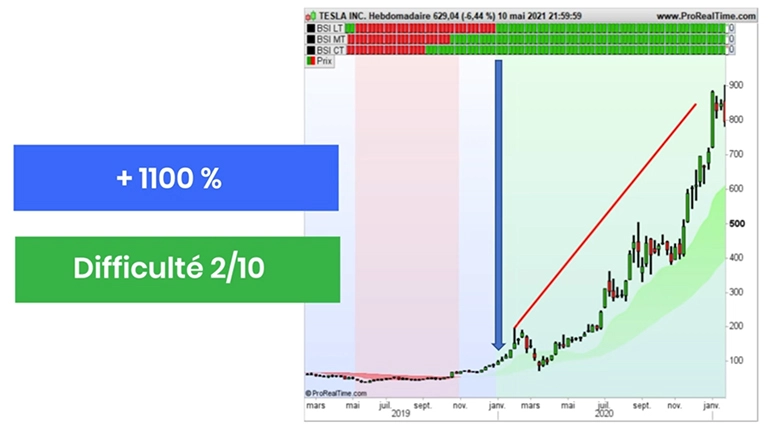

Chapitre 4 : Comment faire des trades gagnants

Dans ce chapitre, nous allons voir quelques exemples de trades gagnants et comment les réaliser. Au-delà des trades gagnants, nous allons voir les stratégies efficaces pour y arriver, souvent méconnus des débutants qui piochent ici et là des stratégies qui peuvent ne pas fonctionner.

Avoir des stratégies de trading efficace

Quand on commence le trading, on tombe sur des stratégies de moyenne mobile ou de trade sur des supports et résistance. Certes, il faut connaitre cela, mais il faut aller au-delà de simples stratégies pour réussir durablement. Voici l’exemple de quelques trades gagnants simples.

On le répétera continuellement, mais la simplicité est au cœur de la rentabilité sur le long terme. Ne cherchez pas la complexité si vous voulez durer.

Avec l’expérience, vous pourrez tester avec succès des stratégies plus avancés. Mais si on regarde la majorité des traders qui gagnent leur vie sur les marchés financiers, la simplicité est au cœur de leur réussite.

Avec l’expérience, vous pourrez tester avec succès des stratégies plus avancés. Mais si on regarde la majorité des traders qui gagnent leur vie sur les marchés financiers, la simplicité est au cœur de leur réussite.

Voici quelques stratégies que vous pouvez utiliser pour commencer à trader sur les marchés financiers :

L’arbitrage :

Profiter des différences de prix entre différents marchés ou différents produits financiers – un trader pourrait acheter une action un prix bas sur un marché et la vendre à un prix plus élevé sur un autre marché. Cette stratégie consiste à faire des profits rapides en exploitant les inefficiences des marchés.

La couverture :

Se protéger contre les pertes potentielles en prenant des positions opposées à celles que l’on détient déjà – un trader détenant des actions d’une entreprise pourrait acheter une assurance contre les chutes de prix. Cette stratégie consiste à limiter les pertes potentielles.

Le market-making :

Définir une offre d’achat (bid) et une offre de vente (ask) sur des produits financiers dans le but de créer une liquidité sur un marché. Cette stratégie consiste à réaliser des profits à court terme en exploitant les écarts de prix appelés « spread » entre les achats et les ventes.

La gestion passive :

Suivre l’évolution d’un indice ou d’un panier d’actifs plutôt que de chercher à battre le marché. Cette stratégie vise à réaliser des rendements similaires à ceux du marché global.

La gestion active :

Chercher à battre le marché en sélectionnant des actifs qui sont censés surperformer. Cette stratégie vise à réaliser des rendements supérieurs à ceux du marché global.

Il est à noter que ces stratégies ne sont pas mutuellement exclusives et que plusieurs d’entre elles peuvent être utilisées en même temps pour limiter les risques et diversifier le portefeuille. Par ailleurs, les stratégies susmentionnées peuvent être adaptées à différents profils de traders et styles de trading.

Pour rappel, voici les différents styles de trading avec la durée de détention des produits, le rendement moyen espéré, le risque de perte, le temps à consacrer et le niveau nécessaire par style.

| Styles de trading | Durée de détention | Rendement moyen espéré | Risque de perte | Temps à y consacrer | Niveau nécessaire |

|---|---|---|---|---|---|

Scalping |

Quelques secondes | Pas de limite de gain | Grosse perte rapide | Plusieurs heures par jour | Expert |

Day trading |

Quelques minutes à une journée au max. | Plus de 20 % « sans limite » | Grosse perte | Plusieurs heures par jour | Intermédiaire/Expert |

Swing trading |

Quelques jours/semaines | Plus de 15 % | Perte moyenne | Quelques heures par semaine | Tout niveau |

Trading d’actualité |

Plusieurs mois/années | 5 à 10 % | Faible perte | Quelques minutes par mois | Tout niveau |

Trading de position |

Plusieurs années | 5 à 15 % | Faible perte | Quelques minutes par mois | Tout niveau |

Voici également les principaux produits financiers utilisés par les traders avec le niveau de connaissance recommandé et le style de trading :

| Produits | Niveau | Niveau2 | Niveau3 | Style de trading | Style de trading2 | Style de trading3 | Style de trading4 | Style de trading5 |

|---|---|---|---|---|---|---|---|---|

| Débutant | Intermédiaire | Expert | Scalping | Day trading | Swing trading | Trading d'actualité | Trading de position | |

| ACTIONS | ||||||||

| Actions - Moyen terme |  |

|

|

|

|

|||

| Actions - Long terme |  |

|

|

|

|

|

|

|

| Actions - Avec Levier |  |

|

|

|

||||

| ETF | ||||||||

| ETF - LT |  |

|

|

|

|

|||

| ETF - Avec levier |  |

|

|

|||||

| OBLIGATIONS | ||||||||

| Obligations |  |

|

|

|

||||

| PRODUITS DÉRIVÉS | ||||||||

| CFD |  |

|

||||||

| Contrats Futures |  |

|

|

|

|

|||

| Cryptomonnaies |  |

|

|

|

|

|||

| Options |  |

|

|

|

|

|||

| Forex |  |

|

|

|

||||

| CRYPTOMONNAIES |  |

|

|

|

|

|

|

|

Délaisser la quantité pour la qualité

Seuls les courtiers seront heureux si vous faites des trade importants. En effet, la qualité d’un trader professionnel est avant tout la patience, ses performances doivent être maximales quand les marchés financiers sont propices et honorables ou quand les marchés le sont moins.

Oubliez le fait de faire un trade pour faire un trade. Faite le si les stratégies apprises sont applicables et surtout si le marché est propice. Un trader rentable choisit minutieusement ses trades.

L’hyperactivité en bourse est néfaste. Les investisseurs ou les traders gagnants ne sont pas dans l’hyperactivité. La patience est de mise pour choisir les meilleures opportunités.

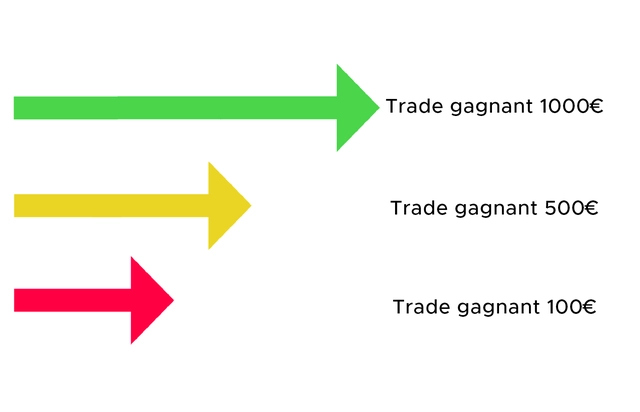

Longueur des trades gagnants

Il n’est pas rare, quand on analyse des trades, de se rendre compte que pour un même produit et timing, certains gagnent un maximum lorsque d’autres se contentent de « miettes ». La mauvaise longueur des trades gagnants se reflète dans les gains directs des traders et sont étroitement liés aux stratégies qu’ils utilisent.

Bon à savoir

Voici par exemple, sur un trade avec un potentiel de 2 500 €, ce que réalisera un trader expérimenté versus des traders avec moins d’expérience.

On voit clairement qu’il faudra réaliser 2 trades du même calibre pour arriver à faire le même résultat que l’expert.

Et pour le pire des cas, il faudra réaliser 10 trades pour arriver au même résultat.

Je ne peux pas rentrer dans les détails complets de comment arriver à ces résultats, car cela réclamerait un cours complet sur le sujet. Mais cela est très important pour devenir un trader rentable et régulier, peu de trades avec des longueurs maximales.

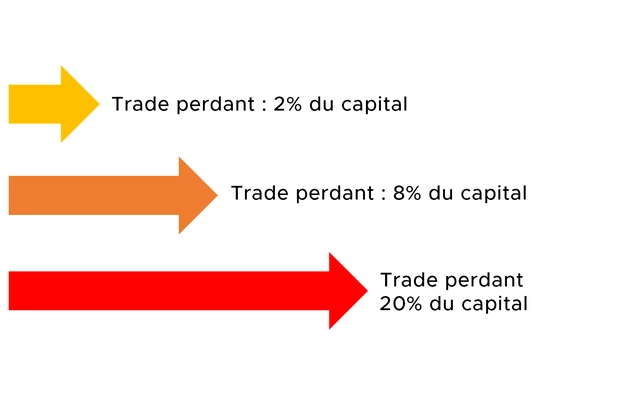

Gestion du risque, couper un trade perdant

Le capital est le bien le plus précieux qu’un trader possède. Vous devez viscéralement détester perdre et tout faire pour perdre le maximum. La protection, souvent délaissée par les débutants, est la pierre angulaire de la réussite d’un trader. Il faut appliquer des règles de money management efficaces pour protéger au mieux son capital.

Vous devez appliquer les méthodes de protection issues du monde du trading professionnel, sans quoi vous risquez de passer votre temps à rattraper vos pertes au lieu d’engranger des profits.

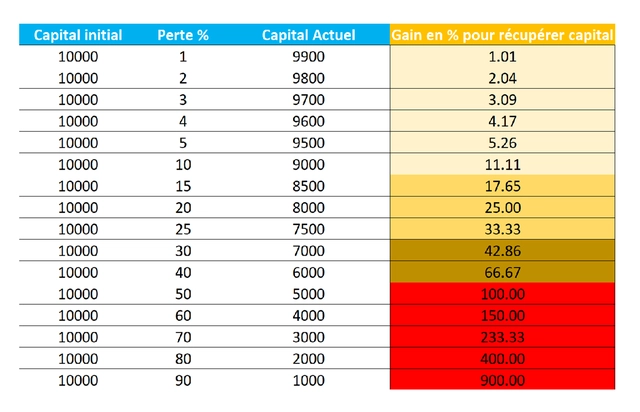

Pourquoi est-ce important de ne pas perdre beaucoup, car comme on le verra plus tard, le mental est très important dans le trading, et le trader va impacter son mental et perdre confiance s’il perd beaucoup. Et au-delà de ses pertes, il devra faire des efforts considérables pour les rattraper. Et considérable peut se transformer en impossible si la perte est trop importante.

Voici un tableau qui met en lumière les pertes d’un trader et les efforts qu’il doit fournir pour se refaire. La parité est de mise lors des faibles pertes quand elle devient abyssale et impossible à rattraper, quand la perte de capital est très importante. En effet, pour rattraper une perte de 70 %, il faut gagner 233 % ; autant dire que c’est impossible.

Chapitre 5 : Les 11 étapes pour devenir trader performant

On va voir dans ce chapitre les étapes à suivre pour arriver à être trader, que ce soit professionnel ou indépendant. Il y a des étapes concrètes à franchir et pour arriver à ce que recherche un recruteur. Vous devez vous mettre dans cette optique et avec ces niveaux d’exigence pour y arriver.

- Étape 1 : Suivre une formation au trading (initiation)

- Étape 2 : Apprendre à faire des plans de trading

- Étape 3 : Faire du paper trading (entraînement)

- Étape 4 : Faire du trading réel pour apprendre à gérer ses émotions

- Étape 5 : Tenir un journal de trading

- Étape 6 : Se faire coacher par un trader professionnel

- Étape 7 : Apprendre à gagner tout le temps, stratégies absolute return

- Étape 8 : Repérer les retournements de marché

- Étape 9 : Atteindre un taux de trade gagnant entre 70 % et 80 %

- Étape 10 : Apprendre à se servir de la presse économique

- Étape 11 : Être fier de son track record

#Étape 1 : Suivre une formation au trading initiation

Vous devez apprendre et comprendre les bases du trading ainsi que toutes les règles de prise de position basique pour ensuite évoluer vers les véritables stratégies utilisées par les traders expérimentés. Il ne faut pas se le cacher, le travail d’apprentissage initial prendra un certain temps. Mais avec de la bonne volonté et l’aide de traders expérimentés, cela ira plutôt vite.

Mais attention aux formations pour devenir trader, peu importe avec qui vous vous formez. Le plus important est de choisir des experts, ceux qui pourront vous aider en répondant à tout type de question, peu importe votre niveau.

Un trader expert pourra vous donner des réponses précises, quel que soit l’état du marché. Votre apprentissage du trading sera plus fluide et mieux encadré.

Par contre, attention aux formations limitées pour devenir trader. Certains élèves qui suivent nos cursus de formation sont issus de formations où ils ont payé plusieurs milliers d’euros pour à peine apprendre plus que ce que l’on trouve gratuitement sur internet ou du vocabulaire sur le métier de trader.

Voici une vidéo qui vous apprendra plus sur les formations pour devenir trader et comment bien les choisir.

Apprendre les produits financiers pour trader

Apprendre les produits financiers est essentiel pour un trader débutant, car cela permet de comprendre les risques et les opportunités associés à chaque produit. En plongeant dans ces actifs aussi divers que variés, vous pourrez en comprendre les caractéristiques, les risques et les utilisations de chacun d’entre eux avant de commencer à opérer sur les marchés financiers.

Il est recommandé d’entrer progressivement sur les marchés financiers, c’est-à-dire en commençant par les produits financiers les plus simples, comme les obligations, les actions et les ETF.

- Actions : donnent droit aux investisseurs à une part dans la propriété d’une entreprise cotée en bourse.

- Obligations : emprunts à moyen/long terme émis par des entreprises ou des gouvernements pour financer leurs activités.

- ETF (exchange-traded fund) : appelés en français fonds négociés en bourse qui suivent l’évolution d’un indice ou d’un panier d’actifs financiers, principalement les actions.

Comprendre les produits dérivés par la suite vous permettra d’avancer petit à petit sur les marchés financiers. Les plus utilisés d’entre eux sont les contrats à termes et les options. Pour ce qui est des options, ils donnent aux traders le droit d’acheter ou de vendre un actif à un prix déterminer dans le futur.

Quant aux contrats à terme, ils leur permettent de spéculer sur les fluctuations des prix d’actifs sous-jacents, tels que les actions, les devises ou encore les matières premières. Les produits dérivés offrent des opportunités de trading avec des effets de levier importants, mais également avec des risques importants.

En plus des produits dérivés, il y a aussi les produits de crédit, tels que les CFD (contrat pour différence). Ceux-ci offrent la possibilité de spéculer sur les fluctuations des prix de produits financiers variés (actions, matières premières, devises…) et s’utilisent souvent pour leur flexibilité couplée à l’effet de levier. Et tout comme les produits dérivés, les CFD comportent des risques importants. NB : les produits de crédit peuvent également être considérés comme des produits dérivés.

Lorsque vous apprenez les produits financiers, sachez que la taille des positions et la gestion des risques sont des aspects clés de la gestion des produits financiers. Vous devez ainsi définir des limites de pertes et respecter les ratios de risque-récompense appropriés pour chaque produit financier. Vous devez aussi bien comprendre les marges ainsi que les coûts d’exécution associés à chaque produit afin de pouvoir mieux les trader.

#Étape 2 : Apprendre à faire des plans de trading

Vous devez apprendre à faire des plans de trading pour vous positionner sur les marchés financiers dans les meilleures dispositions.

Une célèbre phrase dit ceci : trade your plan, not your emotion - ou en français trade avec tes plans et non avec tes émotions ; encore faut-il avoir un plan pour respecter cet adage très important.

Au-delà du plan en tant que tel, celui-ci doit s’adapter au sens du marché. Et pour cela, il faut être conscient de ce que vous pouvez faire en tant que trader débutant si c’est votre cas. Soyons clairs, vous ne pourrez pas sentir le marché tourner et prévoir des objectifs de CAC 40 si vous êtes débutant, même des traders plus expérimentés n’y arrivent pas.

Tout comme un trader professionnel qui débute et qui s’appuiera sur son head of trader, vous devez participer à des lives sur le plan de trading pour pouvoir bénéficier de l’expertise d’un trader professionnel. Vous verrez qu’à force de participer, vous arriverez à suivre et à anticiper les mouvements des marchés.

Au-delà de l’élaboration d’un plan de trading, il faut avoir la rigueur de le suivre. En effet, certains traders échouent, car ils se laissent mener par leurs émotions et oublient d’appliquer les grands principes d’un plan de trading.

#Étape 3 : Faire du paper trading (entraînement)

On ne va pas s’attarder sur cette partie. Il est possible de s’entraîner au trading avec des comptes fictifs. Votre rigueur doit commencer ici en appliquant votre plan de trading à la lettre.

En effet, le plus souvent, les débutants en mode entraînement se lâchent et cliquent partout en appliquant des effets de levier important pour voir ce que cela fait.

Vous devez avoir la rigueur d’appliquer uniquement ce que vous avez appris dès l’entraînement et jamais au grand jamais, n’appliquez pas des effets de levier énormes pour tester les potentiels gains. Car si ça passe, cela ne vous rendra pas service.

#Étape 4 : Faire du trading réel pour apprendre à gérer ses émotions

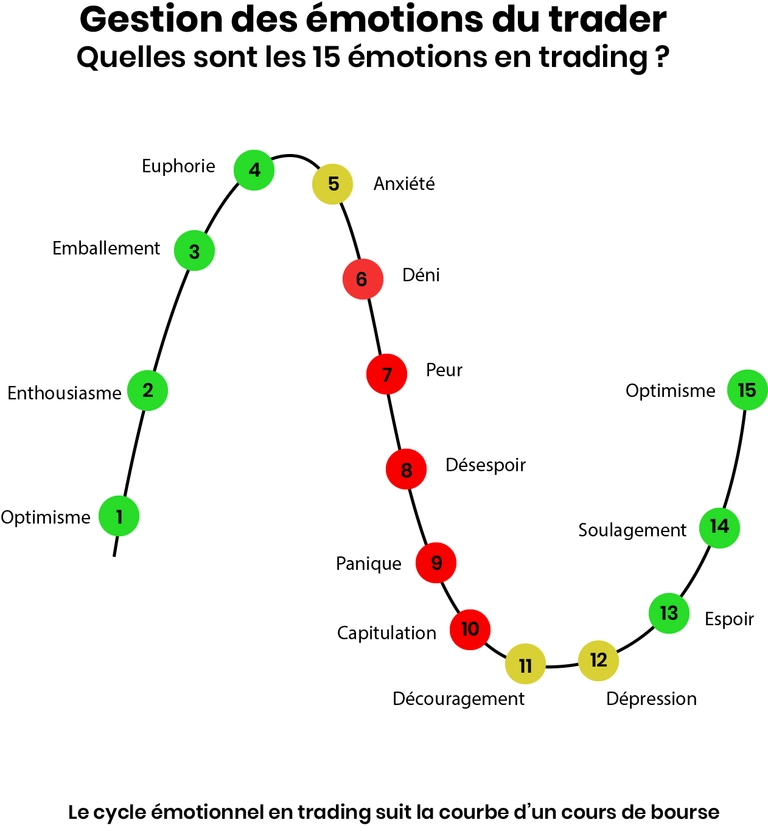

Vous l’entendrez souvent et cela est vrai, les émotions jouent un rôle important dans la pratique du trading. Les élèves qui souhaitent devenir trader doivent en tenir compte dès le début de leur apprentissage.

Les émotions rentrent réellement en jeu dès lors qu’on trade avec un réel capital. En effet, investir avec de l’argent fictif n’a pas d’enjeu et aucune émotion n’impacte le trader.

Le meilleur moyen de canaliser ses émotions, c’est d’avoir un plan de trading et de la rigueur. Ce sont les 2 piliers de la gestion des émotions.

- 1 : Avoir un plan de trading

- 2 : Avoir la rigueur de le suivre à la lettre.

Qui dit trading en réel dit objectif modeste au début pour petit à petit acquérir les méthodes et stratégies pour prendre des positions plus grandes.

Le courage du trader

Le courage, c’est d’avoir la volonté de continuer à cliquer, donc à passer des trades quand on vient d’essuyer une série d’échecs. Il faut un mental d’acier pour le faire. Il faut raisonner en série et savoir que sur une série de 10 ou 20 trades, nos stratégies nous donneront raison même si les 3 premiers sont infructueux ; il faut croire en ces stratégies.

C’est là qu’il est important de bien avoir l’expertise nécessaire pour valider leur pertinence. En effet, ceci n’est valable qui si on le fait avec des méthodes et des stratégies de trading éprouvées.

Quel capital pour commencer à trader ?

Il n’y a pas de réponse unique à cette question dans la mesure où cela dépend de nombreux facteurs, comme les objectifs de trading, le profit de risque, la stratégie à utiliser, la taille des positions, les marges ou encore les coûts d’exécution.

Ce que l’on peut dire, c’est qu’il ne faut pas investir plus que ce que l’on peut permettre de perdre. Il ne faut pas non plus utiliser de l’argent destiné à des dépenses essentielles ou à des objectifs à long terme. Ce qu’il est recommandé de faire, c’est de consacrer un capital considéré « à risque » pour trader, c’est-à-dire que l’on est prêt à perdre comme indiqué précédemment.

Il est conseillé, lorsqu’on débute sur les marchés financiers, de commencer avec un capital relativement faible que l’on est prêt à perdre.

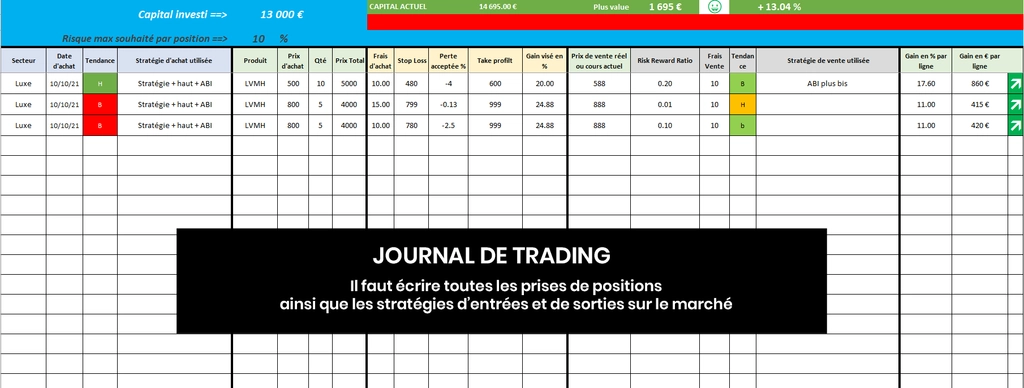

#Étape 5 : Tenir un journal de trading

Un trader apprenti a devant lui l’essentiel pour progresser, c’est-à-dire ses trades.

Il doit avoir un plan de débriefing pour analyser ce qui a été fait et comprendre pourquoi, dans certains cas, il n’a pas respecté le plan de trading et les consignes listées dans celui-ci.

Avoir la rigueur d’analyser est une chose importante et courante dans le mode du trading professionnel. Vous devez l’appliquer pour progresser. L’analyse des trades, quand elle est bien faite, fera progresser le trader apprenti.

L’analyse des trades consiste à tenir un journal de trading. Cela vous permettra d’enregistrer vos trades pour pouvoir évaluer leurs performances par la suite. Grâce à cette méthode, vous aurez la possibilité d’identifier autant vos points forts que vos points faibles, ce qui vous permettra d’améliorer votre plan de trading et votre stratégie d’investissement.

Vous pouvez tenir un journal au format papier comme le font ceux de la vieille école, ou vous pouvez créer un journal électronique en utilisant une feuille de calcul Excel, par exemple, ou un tableur Google Sheets.

Voici quelques éléments que vous pouvez enregistrer dans votre journal après chaque opération :

- Les entrées de trade : date, nature de l’actif financier, type de position (achat/vente), taille de la position… ;

- Les objectifs de profit et les limites de pertes établies pour chaque trade ;

- La stratégie utilisée ;

- Les résultats des trades : gains/pertes, temps de tenue de la position… ;

- Les ajustements futurs pour améliorer les résultats de trading.

Ensuite, vous devez passer en revue votre journal de trading, que ce soit au quotidien, de manière hebdomadaire ou tous les mois, pour faire les points sur vos opérations.

Dans la mesure où chaque trader a des besoins différents, il peut aussi avoir des exigences différentes pour son journal de trading. Il est ainsi important de personnaliser son propre « trading journal » en fonction de ses besoins et de ses objectifs de trading.

#Étape 6 : Se faire coacher par un trader professionnel

Si vous voulez atteindre l’excellence, vous devez vous appuyer sur ceux qui sont déjà en haut des marchés financiers, les traders professionnels ou ex-traders professionnels.

Si un jour, vous êtes recruté par un fonds d’investissement pour être opérateur de marché, vous serez coaché en permanence par un head of trader (un responsable de plusieurs traders). Et vous verrez à quel point ses conseils vous feront progresser rapidement et vous donneront confiance. Mais aussi le fait qu’il vous montre ses performances en direct ou des performances récentes va vous rassurer et vous conforter dans vos prises de trades.

Je vais évoquer un exemple d’un trader qui suit notre méthode et qui grâce aux conseils du coach a gagné beaucoup en évitant de perdre beaucoup.

Performance hors norme et impensable, il est passé de 10 000 à plus de 120 000 en moins d’un an, mais comme cela arrive dans 95 % des cas, il reperdra tout. Il a été bloqué par le coach à 80 k sinon il aurait tout perdu. Il est important d’avoir une vision externe et quelqu’un en mesure de vous bloquer, vous dire attention, tu fais n’importe quoi-là, le marché a changé. Si tu persistes avec les mêmes stratégies, tu vas tout perdre…

#Étape 7 : Apprendre à gagner tout le temps, stratégies absolute return

L’opérateur de marché trade tout au long du mois. Il est là, constamment, et contrairement au trader à domicile pour compte propre, il ne peut pas attendre de voir passer un krach ou une forte baisse. Il doit avoir des stratégies dites d’absolute return, c’est-à-dire des gains absolus, quel que soit l’état du marché. Un excellent investisseur est celui qui est capable de trader, peu importe l’état du marché, et de gagner constamment et surtout, c’est bien là le plus important, d’engranger un maximum quand le marché est porteur.

Il existe des périodes, lors desquelles tout est vert, tout est propice, à faire d’excellents trades, ceux qui rapportent un maximum. Cela ne veut pas dire que c’est dans des marchés haussiers ; c’est souvent le contraire, quand tout le monde panique, qu’on gagne le maximum.

Pour appliquer une stratégie absolute return, il faut avoir la capacité de comprendre le marché et ses mécanismes de retournement et aussi de savoir classer le marché, est-il haussier, neutre ou baissier ou en krach. Le bon trader saura faire cela et appliquer les stratégies en adéquation.

Quand vous serrez à ce niveau, vous serez performants, mais si vous débutez, vous pouvez vous faire aider pour obtenir des plans de trading précis qui vous donneront les sens du marché ainsi que les stratégies d’investissement à appliquer.

Peu importe votre façon d’investir, que ce soit sur des actions, des ETF ou des indices comme le CAC 40 ou le DAX, ou encore sur des produits plus spécifiques comme les contrats futures et les warrants, vos stratégies doivent s’adapter.

#Étape 8 : Repérer les retournements de marché.

Vous devez comprendre pourquoi certains traders échouent et ce qui les enferment dans ces échecs. L’analyse de track records met en lumière un problème récurrent : l’investissement à contre-courant.

Investir à contre-courant est réservé aux traders experts sur des stratégies très spécifiques et complexes. Ne vous y essayez pas si vous débutez dans le trading. Vous devez aller dans le sens du marché. Pour cela, il existe des outils et des stratégies à appliquer.

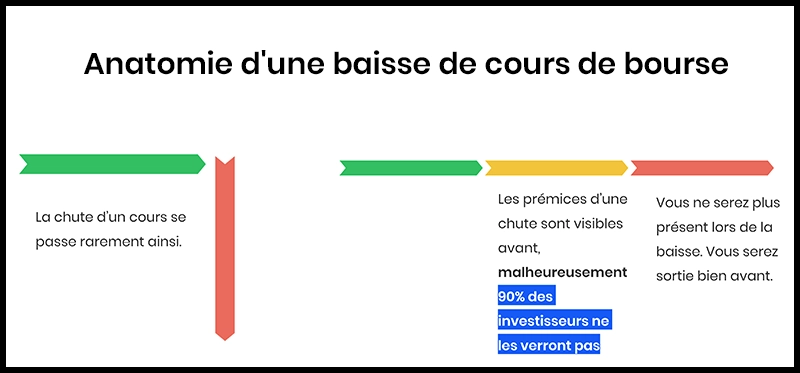

Voici comment se passe la plupart du temps une baisse.

Bon à savoir

Comme on le voit sur la partie gauche de la photo, la baisse est rarement brutale, elle peut l’être en cas de scandales sur une action précise, ce fut lé cas récemment sur l’action Orpéa

Dans la plupart des cas, les baisses sont représentées de la manière suivante : une période verte puis orange et ensuite rouge. 80 % des investisseurs ne verront pas la période orange et attendrons le rouge pour se protéger ou pour vendre.

À ce moment-là, il y a deux types de traders. Ceux qui se sont protégés en appliquant les règles de protection essentielle, comme la mise en place d’un stop loss. Et il y a ceux qui ne se sont pas protégés et qui peuvent sévèrement dévisser et perdre rapidement plusieurs dizaines de pour cent.

Et il y a les traders plus actifs qui vont profiter de cette mauvaise nouvelle en shortant l’action ou en se positionnant sur un concurrent direct qui va avoir les préférences des investisseurs sur un secteur d’activité précis. Toutes ces méthodes et techniques sont enseignées dans les écoles de trading ou de bourse et feront de vous un trader plus serein et prêt à affronter les tumultes des marchés financiers.

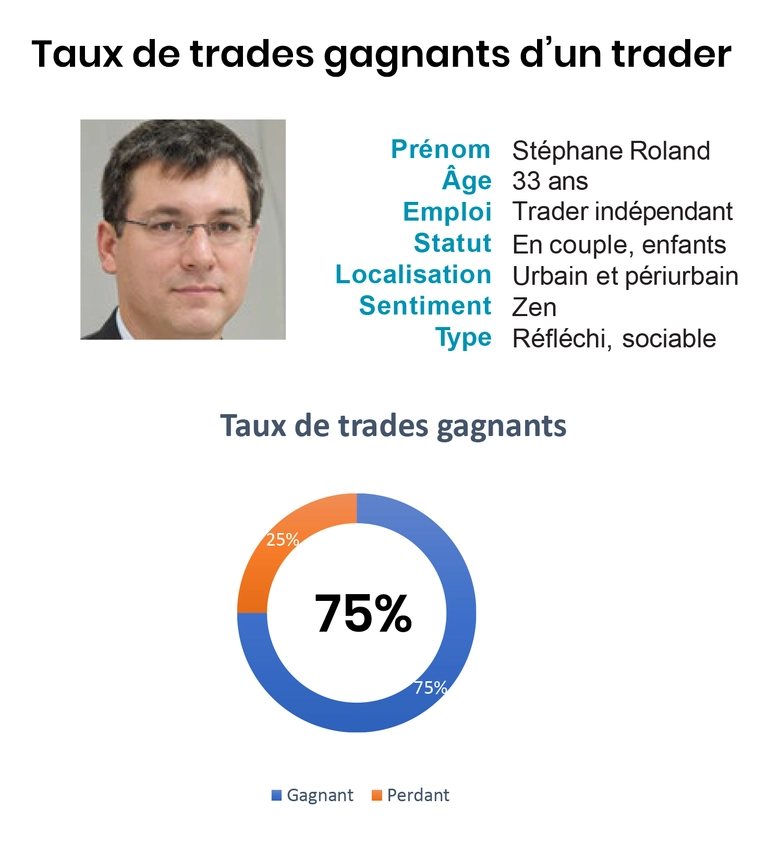

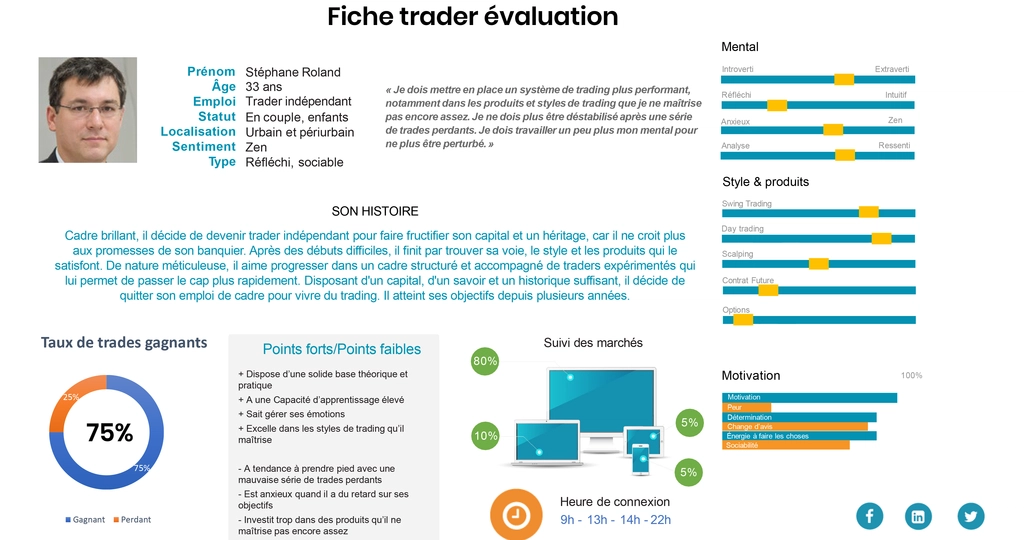

#Étape 9 : Atteindre un taux de trade gagnant entre 70 et 80 %

Tout comme tout salarié, un trader est évalué. Et ce que regardent les évaluateurs, c’est avant tout le taux de trades gagnants.

Mais attention, c’est insuffisant pour voir les performances. Au-delà du taux de trades gagnant, on regarde sa performance brute (pourcentage de gains sur l’année) versus celle du marché.

- Les traders qui font + 8 % par ans alors que le marché a fait + 10 % ne sont pas d’excellents traders.

- Par contre, celui qui fait +30 % pendant que le marché a fait + 10 % est bon.

- Ou le trader qui réalise +10 % dans un marché qui a fait –15 % est très bon.

Pourquoi le taux de trade gagnant n’est-il pas suffisant ?

Car si on gagne 80 % de ses trades ce qui génère un bénéfice net de 10 000 € alors que 20 % de perte génère une perte de 10 000 €, on a une performance nulle ; on n’a rien gagné, rien perdu. Là, je vous renvoie vers l’importance de la longueur des trades gagnants et perdants.

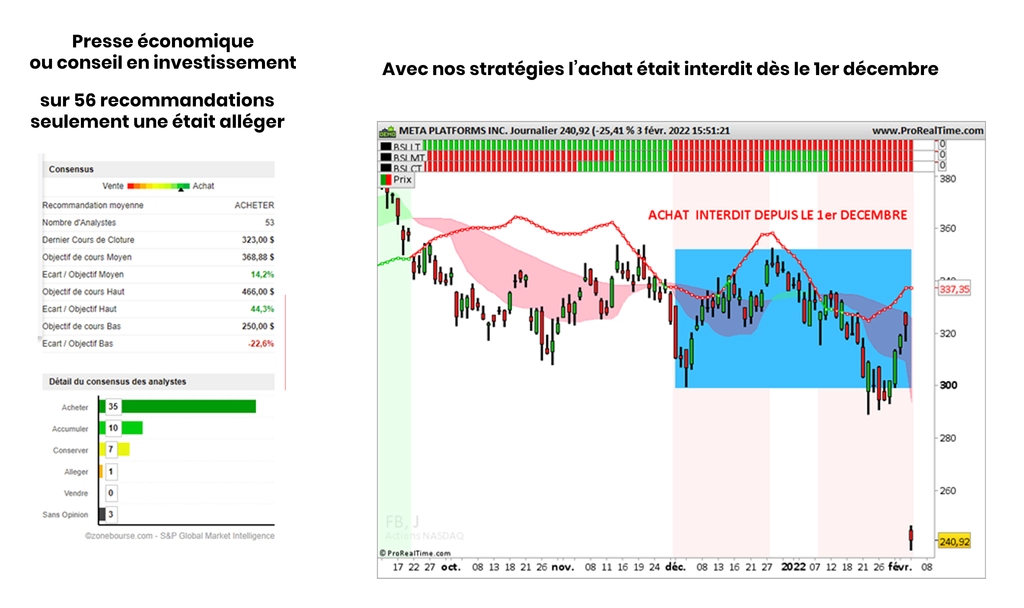

#Étape 10 : Apprendre à se servir de la presse économique

La presse économique représente un outil important pour les traders débutants puisqu’elle permet de se tenir informé des nouvelles et des tendances des marchés financiers. Comprendre comment utiliser la presse économique de manière efficace est nécessaire afin de maximiser les avantages qu’elle offre.

Voici ce que vous pouvez faire pour utiliser la presse économique à bon escient :

- Sélectionnez les sources convenant le mieux à vos besoins.

Il est préférable de se concentrer sur celles qui couvrent les marchés et les produits financiers pertinents pour sa stratégie de trading, et de se tenir informé uniquement des sources de confiance ayant une bonne réputation pour la qualité de leurs analyses et de leur reporting. - Sachez interpréter les informations que vous trouverez.

Il est important de savoir identifier les informations importantes pour sa stratégie de trading et savoir comment celles-ci pourront affecter les prix des produits financiers pertinents tout en estimant si celles-ci permettent de prendre des décisions éclairées. - Sachez utiliser les différents outils de presse économique.

La presse économique peut proposer de nombreux outils, dont les calendriers économiques, les graphiques et les indicateurs techniques. Les utiliser permet de mieux comprendre les tendances et ainsi identifier les opportunités de trading. - Sachez utiliser la presse économique dans le cadre d’une approche globale de l’analyse du marché.

Il est important de combiner les informations de la presse économique avec d’autres outils d’analyse, comme l’analyse fondamentale et l’analyse technique, pour avoir une image complète de l’environnement de marché et pour prendre des décisions éclairées.

Sachez cependant que la presse économique ne doit pas être utilisée comme une source unique d’informations et qu’il est important de toujours vérifier les informations avec d’autres sources avant de prendre des décisions de trading. Également, il ne faut pas tout prendre à la lettre, mais avec des pincettes puisque certaines informations, aussi pertinentes soient-elles, peuvent être influencées par les intérêts des auteurs ou des éditeurs. Il faudra alors rester critique face aux informations diffusées.

Si vous êtes en poste dans un fonds d’investissement, d’autres le feront pour vous. Votre travail consistera à prendre les positions en fonction de stratégies choisies par votre hiérarchie.

#Étape 11 : Être fier de son track record

C’est uniquement ce qui sera regardé si vous voulez devenir trader professionnel, votre capacité à être régulier, quel que soit l’état du marché, et bien sûr être performant sur le long terme.

Il est plus facile de faire +200 % sur quelques mois que d’être régulier sur plusieurs années. Appliquer des stratégies kamikazes rapportera gros, mais ce n’est ni viable ni rentable sur le long terme. Et respect à ceux qui l’ont compris et qui se sont retiré pour prendre leur bénéfice et qui ont compris qu’ils ont eu de la chance et qu’ils n’arriveront pas à renouveler ces performances.

Ceux qui pensent le contraire finissent par sauter et tout reperdre malgré les appels au calme, à la rationalité qu’ils n’écoutent pas.

Chapitre 6 : Discuter avec un ex-trader professionnel

Qui de mieux qu’un ex-trader ou un trader professionnel pour vous expliquer les rouages du trading. Il vous aidera grandement dans votre apprentissage.

Qui de mieux qu’un ex-trader ou un trader professionnel pour vous expliquer les rouages du trading. Il vous aidera grandement dans votre apprentissage.

Nous organisons plusieurs fois par mois des sessions de live découverte du monde du trading avec des exemples de gains, des ateliers découvertes, des sessions de questions-réponses, pour aller plus loin dans votre projet d’apprentissage et de découvertes.

Elles peuvent être dans des lieux physiques à Paris, Bordeaux, Lyon, Perpignan ou encore Montpellier, ou numériques lors de live sur YouTube.

Voici les sujets abordés lors de ces sessions :

- Comment devenir trader en fonction de votre profil ?

- Comment vivre du trading ?

- Comment devenir opérateur de marché quand on n’a pas fait de grandes études ?

- Combien de temps pour devenir trader ?

- Au bout de combien de temps, pourrai-je avoir mes premiers résultats ?

- Où me faire recruter si je veux devenir trader professionnel ?

- Session de questions-réponses ?

Chapitre 7 : Étude de cas de trader indépendant à professionnel

Je vais vous expliquer dans ce chapitre le parcours de deux traders que je connais et qui peuvent se retrouver chez de nombreux autres chanceux qui sont devenus traders :

De trader indépendant à trader professionnel :

Un trader indépendant performant ayant coché toutes les cases indiquées dans cet article s’est fait recruter par un fonds d’investissement en Suisse pour être trader professionnel pendant des années. Il aurait pu s’en passer, car il vivait du trading depuis chez lui, mais le monde du trading professionnel est un challenge très excitant avec des niveaux de trade que l’on ne peut pas atteindre en tant que trader indépendant.

En effet, il gérait plus de 100 millions d’euros, ce qui n’est pas réalisable en tant que trader à domicile. C’est en cela que le challenge et les stratégies divergent puisqu’on ne place pas 100 millions comme on le ferait avec quelques milliers, dizaines, voire centaines de milliers d’euros.

De trader à domicile à trader indépendant :

Là, je vous parle de nombreux élèves qui ont suivi un cursus de formation dans notre école. Après des résultats honorables et un suivi constant plus des formations spécifiques, ils ont atteint leur objectif, c’est-à-dire vivre du trading. D’apprenti trader à la liberté financière, bien que je n’aime pas ces mots, car ils doivent trader pour gagner leur vie, mais depuis chez eux seuls et en totale autonomie, ils conservent la participation à nos lives et nos plans de trading pour les épaulés, mais de telles réussites nous encouragent.

Chapitre 8 : Comment devenir trader : Guide vidéo

Est-ce que vous préférez suivre une série de vidéos dédiée au sujet en plus de lire l’article ?

Nous vous avons concocté 7 vidéos sur « Comment devenir trader » sur notre chaîne YouTube.

Vous pourrez les suivre à votre gré et ensuite, nous allons vous aider à faire vos premiers trades.

Il est très important de toutes les regarder pour pouvoir accéder à nos cours de trades pour débutant. Même si vous ne souhaitez pas, par exemple, devenir trader professionnel, regardez tout de même la vidéo qui traite du sujet. Elle vous apprendra des choses importantes sur le métier de trader, comme : comment un trader se positionne-t-il dans une hiérarchie ? comment est-il évalué ? qui décide au-dessus de lui ?...

Vous découvrirez les stratégies qui se cachent derrière ces trades

Durée de visionnage : 1 heure

Laisser un commentaire