Décrypter les mouvements du marché avec les bougies japonaises

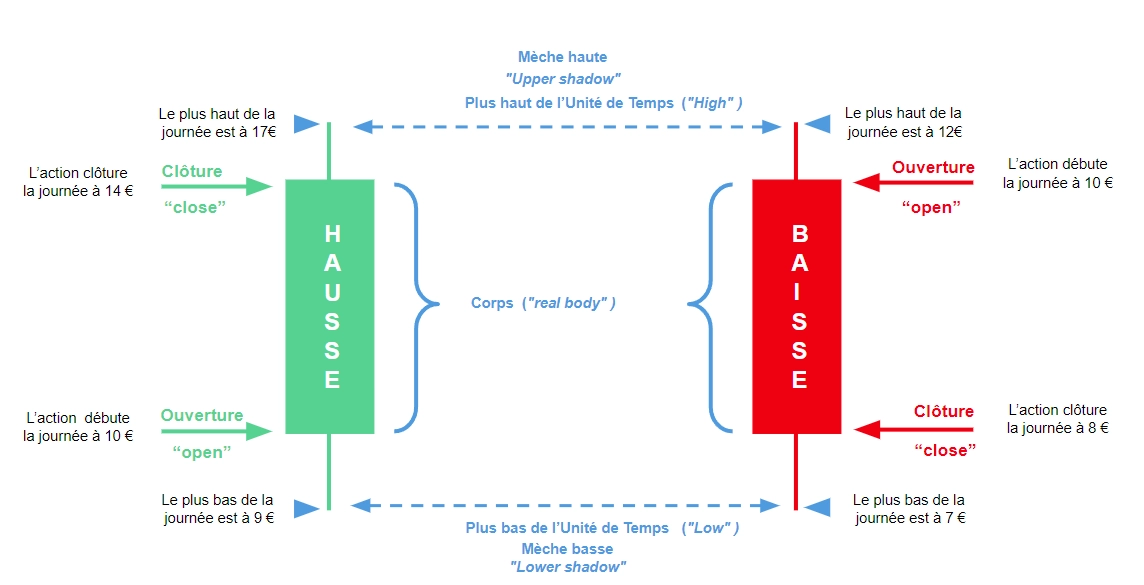

Un chandelier japonais est une représentation graphique compacte et informative de l’évolution d’un cours sur une période donnée. Sa forme, sa couleur et sa position permettent de visualiser instantanément les mouvements clés du marché, tels que le prix d’ouverture, le prix de clôture, le plus haut et le plus bas.

Ainsi, plus qu’une simple représentation graphique, il s’agit d’un véritable langage visuel qui permet de décrypter les mouvements complexes du marché avec une précision saisissante. Un chandelier japonais se compose de deux principaux éléments : un corps et des mèches.

Chaque chandelier raconte une histoire unique, condensant en une image compacte les informations essentielles d’une période donnée.

Le corps du chandelier — un indicateur de tendance

C’est la partie la plus évidente qui renseigne sur la relation entre le prix d’ouverture et le prix de clôture. Elle se caractérise par deux principales couleurs avec différentes tailles en fonction de l’écart entre le prix d’ouverture et le prix de clôture.

Les couleurs :

- Vert ou blanc : Si le prix de clôture est supérieur au prix d’ouverture, le chandelier est haussier et symbolise une pression acheteuse dominante.

- Rouge ou noir : Si le prix de clôture est inférieur au prix d’ouverture, le chandelier est baissier et traduit une pression vendeuse prédominante.

La taille :

- Un corps large indique une variation importante du prix, traduisant une forte activité sur le marché.

- Un corps étroit traduit une variation plus faible du prix, indiquant une relative inaction.

Les mèches — les points d’exagération du marché

Ce sont de fines extensions qui se trouvent à chaque extrémité du corps. Les mèches renseignent sur les points d’exagération du marché durant la période analysée.

- Mèche supérieure ou haute : Le point le plus haut atteint par le prix pendant la période.

- Mèche inférieure ou basse : Le point le plus bas atteint par le prix pendant la période.

La longueur des mèches permet d’évaluer la volatilité du marché et l’intensité des mouvements de prix.

Exemples

Prenons l’exemple d’un chandelier haussier avec un corps large et de longues mèches. Cette configuration indique une forte pression acheteuse qui a propulsé le prix vers le haut, avec des épisodes de volatilité marqués par des mouvements de prix importants dans les deux sens.

En revanche, un chandelier baissier avec un corps étroit et de courtes mèches traduit une faible activité du marché et une tendance baissière modérée.

Détails sur les types de chandeliers japonais

Il faut savoir qu’avant son décès en 1803, Munehisa Honma laissa derrière lui deux ouvrages fondamentaux sur le fonctionnement des marchés intitulés « Sakata senho » et « Soba sani no Den ». Ces écrits constituent les piliers de la théorie moderne des chandeliers japonais, considérée comme la première méthode d’analyse technique. C’est pour cette raison que l’on retrouve les chandeliers japonais dans tous les graphiques de trading, et il existe différents types de chandeliers formant des figures. Et c’est grâce à ces dernières que les traders prennent des décisions sur les marchés financiers.

On peut les classer en 5 principales catégories :

| Catégories | Principaux types |

|---|---|

| Chandeliers simples |

Marteau :

Un chandelier haussier avec une petite mèche inférieure et un corps long et épais, indiquant un possible retournement haussier.Étoile du matin : Une figure haussière composée de trois chandeliers, indiquant un potentiel de début de tendance haussière.

Engloutissant haussier : Un chandelier haussier avec un corps large qui englobe complètement le corps du chandelier précédent, indiquant une forte pression acheteuse. |

| Chandeliers doubles et triples |

Harami :

Deux chandeliers dont le corps du second est contenu dans le corps du premier, indiquant une hésitation du marché.

Harami haussier : Un Harami apparaissant dans une tendance baissière, suggérant un possible retournement haussier. Étoile du soir : Une figure baissière composée de trois chandeliers, indiquant un potentiel de début de tendance baissière. |

| Chandeliers de continuation |

Doji :

Un chandelier avec un corps très petit ou inexistant, indiquant une indécision du marché.

Ligne de séparation : Deux chandeliers de même couleur avec des corps de taille similaire, indiquant une possible continuation de la tendance actuelle. Ligne de poussée : Deux chandeliers de même couleur avec des corps de taille différente, indiquant une accélération de la tendance actuelle. |

| Chandeliers de retournement |

Avalement haussier :

Un chandelier haussier qui englobe complètement le corps du chandelier baissier précédent et le plus bas de sa mèche, indiquant un retournement haussier.

Bébé abandonné : Un petit chandelier apparaissant après un chandelier haussier important, indiquant un possible épuisement de la tendance haussière. Couverture en nuage noir : Un chandelier baissier avec un corps large qui englobe le corps du chandelier haussier précédent et le plus haut de sa mèche, indiquant un retournement baissier. |

| Figures rares et complexes |

Étoile filante :

Un chandelier haussier avec une longue mèche supérieure et un petit corps, indiquant un possible retournement baissier.

Marubozu : Un chandelier avec un corps large et sans mèches, indiquant une forte pression dans la direction du chandelier. Trois corbeaux : Trois chandeliers baissiers consécutifs avec des corps longs et sans mèches, indiquant une forte tendance baissière. |

Ces 5 principales catégories peuvent être simplifiées de la manière suivante pour une meilleure compréhension et un meilleur suivi des chandeliers japonais et des figures chartistes :

Comment appliquer les chandeliers japonais ?

Les chandeliers japonais représentent un outil d’analyse technique à la fois puissant et polyvalent, utilisés aussi bien par les investisseurs que les traders pour de nombreuses raisons. En effet, il existe plusieurs applications de ces bougies japonaises, dont voici les principales d’entre elles :

- Identification des points d’entrée et de sortie sur le marché : La configuration des chandeliers et les figures chartistes qu’ils forment permettent de déterminer les zones optimales pour entrer ou sortir d’une position.

- Détermination des tendances du marché : L’observation des chandeliers sur différentes périodes permet de déceler les tendances, qu’elles soient haussières, baissières ou neutres.

- Analyse du sentiment des investisseurs : Avec leur forme et leur couleur, les chandeliers permettent de déceler la psychologie du marché et ceux-ci reflètent d’ailleurs la domination, soit des acheteurs, soit des vendeurs.

- Gestion du risque des investissements : Les chandeliers japonais permettent d’identifier les niveaux de support et de résistance, ainsi que les points d’invalidation d’une stratégie, ce qui permet de limiter les pertes potentielles.

Règles à respecter pour une utilisation optimale des chandeliers

L’analyse par chandeliers japonais, bien qu’elle soit un outil précieux, n’est malheureusement pas une science exacte. Elle ne garantit pas non plus le succès sur les marchés financiers. Il est toujours important de ne pas trop s’appuyer sur un seul type d’analyse lorsqu’on investit. Ainsi, pour éviter de tomber dans les pièges de la bourse, il est crucial de respecter certaines règles fondamentales :

Identifier les différents types de chandeliers

La première étape consiste à se familiariser avec les différents types de chandeliers japonais et leurs significations respectives. Il est important de comprendre la structure de chaque chandelier, la couleur du corps et des mèches. En effet, l’analyse de ces bougies ne se limite pas à l’examen individuel de chaque chandelier. Il est important de tenir compte de la relation entre les chandeliers successifs pour identifier les figures chartistes et les patterns qui peuvent indiquer des changements de tendance ou des points d’entrée et de sortie potentiels.

Apprendre les figures chartistes les plus courantes

Comme nous l’avons vu précédemment, les chandeliers japonais peuvent former une multitude de figures chartistes, chacune avec sa propre signification et ses implications pour l’évolution future du cours. Il est essentiel de connaître les figures les plus courantes, comme le doji, le marteau haussier, l’étoile du matin ou encore l’engloutissant haussier, et de pouvoir les identifier rapidement sur un graphique.

Comprendre les limites de l’analyse par chandeliers

L’analyse par chandeliers japonais n’est pas une science exacte et ne doit pas être utilisée comme une méthode d’investissement infaillible. Il est important de garder à l’esprit ses limites et de la combiner avec d’autres outils d’analyse technique et une compréhension approfondie du marché. En effet, l’utilisation des bougies en combinaison avec d’autres outils d’analyse technique, tels que les moyennes mobiles ou les indicateurs de momentum, permet de confirmer les signaux et de renforcer la fiabilité des analyses.

Prendre en compte le contexte du marché

L’interprétation des chandeliers japonais ne se résume pas à une simple identification visuelle. Il est crucial de prendre en compte le contexte du marché, la tendance actuelle, le sentiment des investisseurs, et d’autres facteurs pertinents pour affiner l’analyse.

Développer une stratégie de trading disciplinée

Lorsqu’on utilise les chandeliers japonais et les figures chartistes, cela doit s’inscrire dans le cadre d’une stratégie de trading disciplinée et cohérente. Il faudra ainsi définir des règles claires pour entrer et sortir du marché, et les respecter SCRUPULEUSEMENT.

Quels sont les pièges les plus courants à éviter ?

Le premier piège à éviter, c’est de surinterpréter les chandeliers. En effet, il est important de ne pas les forcer à correspondre à nos attentes d’investisseur. Il faut toujours respecter objectif et rationnel dans notre analyse.

Ensuite, il faut prendre le temps d’analyser tous les éléments disponibles avant de prendre une décision d’investissement. Il ne faut surtout pas se précipiter et se laisser influencer par nos émotions.

Sinon, les chandeliers japonais peuvent parfois générer des signaux trompeurs, également appelés fausses cassures. Il faudra alors prudent et toujours confirmer les cassures de support et de résistance avec d’autres indicateurs.

Voici d’autres articles pouvant vous intéresser :

- Guide sur l’analyse technique en trading ;

- Comprendre l’analyse quantitative en trading ;

- Tout savoir sur l’analyse graphique en trading.

Laisser un commentaire